宗教法人の不動産取引

宗教法人の財産処分(不動産の売買等)

弊社は、宗教法人のお客さまからご相談を受け、財産処分などの不動産取引について実績がございます。

煩雑な宗教法人の不動産取引についてポイントをまとめてみました。

財産処分(不動産の売買)

宗教法人は、自治の尊重と自律性の期待から、財産処分の方法等についてもできるだけそれぞれの宗教法人の特性に応じた自主的、自律的運営に委ねられております。

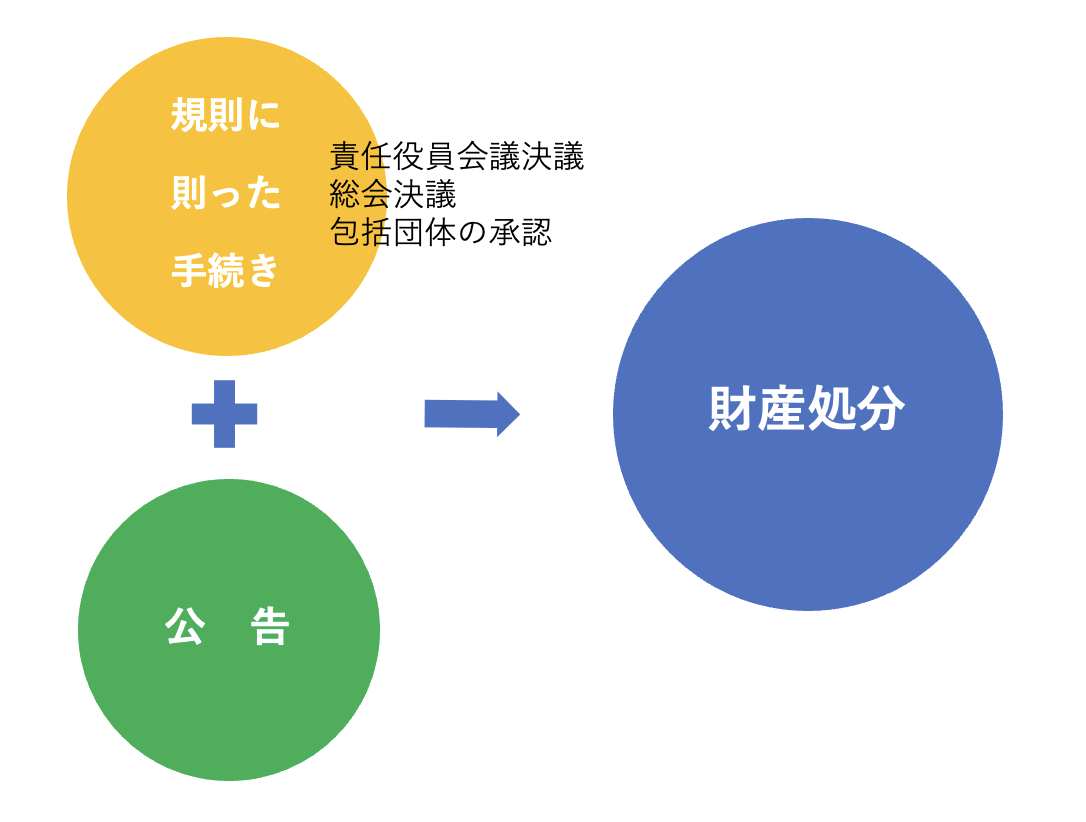

ではその中で義務となっているものは、規則に則った手続き(総会や責任役員会決議、包括宗教団体の承認)と公告の二点となります。

公告制度について

財産処分は宗教法人の重要な行為として位置付けられているため、信者その他の利害関係人に公告することを義務付けられている。

→ 23条公告(宗教人法第23条記載)

① 規則に定めるところ

※規則に別段の定めがない場合は、責任役員の定数の過半数で決する(法第19条)

② その行為(売買契約の締結)の少なくとも一月前に

※公告の方法は登記が義務化されているため、登記事項証明書で確認することも可能

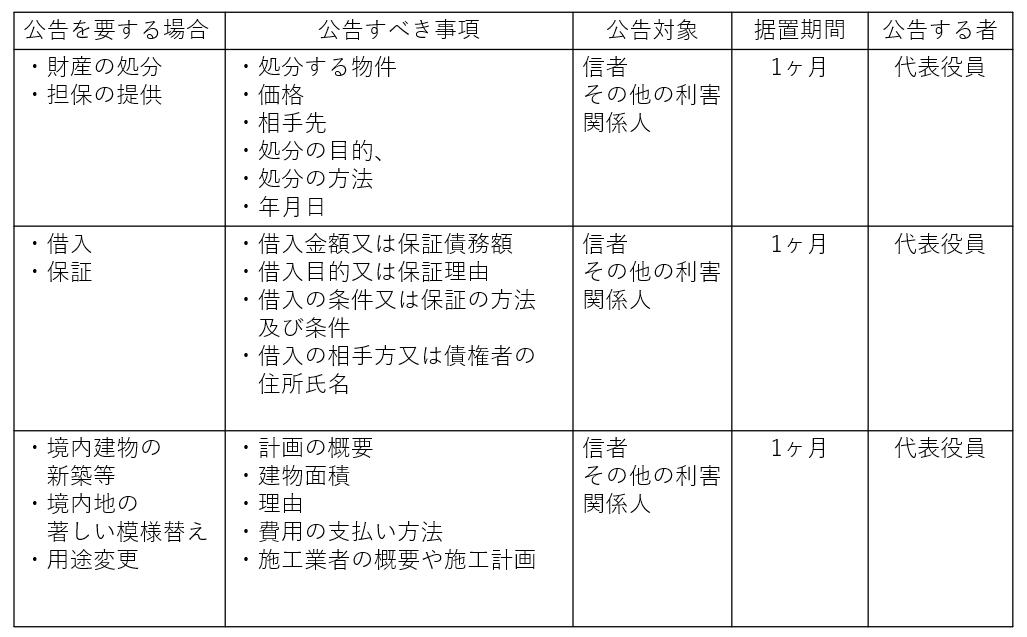

財産処分の公告が必要な行為

1)不動産の処分

土地、建物、立竹木の譲渡(売却)、交換、賃貸借(長期)、地上権や地役権の設定

2)宝物の処分

3)担保の供与

不動産等について抵当権や質権を設定、譲渡担保に供すること

4)借入または保証

金融機関からの借入や宗債の発行、第三者の保証人となること

5)主要な境内建物の新築、改築、増築、移築、解体、著しい模様替え等

6)境内地の著しい模様替え

7)主要な境内建物や境内地の用途変更等

法23条公告を要する事項の一覧表(一部)

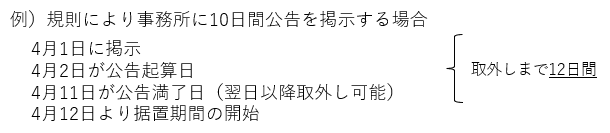

公告期間、据置期間の考え方

公告開始(掲示した)日の翌日を公告起算日とし公告を開始、

公告期間満了日の翌日以降に公告の取り外し

不動産取引にかかる税金について

a

印紙税

宗教法人においても、不動産の譲渡契約書に貼付する印紙についての印紙税の負担がございます。但し、領収証の発行における印紙税の負担はありません。

消費税

宗教法人の不動産売却であっても、事業者間の不動産取引となり、建物については消費税が課税されます(土地については消費税が課税されません)。宗教法人が不動産売却時に免税事業者 (基準期間(前々事業年度)の課税売上高が1,000万円以下の事業者)に該当する場合を除き、課税資産の譲渡等により納税義務を負うことになります。

(宗教法人が売主となった場合)

a

譲渡所得税

宗教法人が宗教活動等の本来の用に供されていた不動産を売却した際の売却益については、原則として法人税の課税はございません。また、宗教活動等の本来の用に供されていない(収益事業など)不動産であっても以下の場合も非課税となります。

① おおむね10年以上にわたって保有していた固定資産の売却

② 収益事業の一部又は全部を廃止する際にその廃止事業に属する固定資産の売却

(宗教法人が買主となった場合)

a

登録免許税(登記時にかかる税)

宗教法人が専ら自己又はその被包括宗教法人の本来の用に供する宗教法人法第3条に規定する境内建物、境内地及び墓地に関する登記にかかる登録免許税は非課税となっております。売買契約の決済時(所有権移転登記時)に「境内地・境内建物証明書」が必要となるため、対象不動産の所在地を管轄する行政に申請をする必要があります。各自治体により差はありますが、申請が提出されてから現地調査を行うなど、証明書発行までおおむね1ヶ月程度かかる場合もありますので、早めにご準備されることをお勧めします。

※東京都の窓口

〒163-8001

東京都新宿区西新宿二丁目8番1号 都庁第一本庁舎19階南

東京都生活文化スポーツ局都民生活部管理法人課宗教法人担当

不動産取得税

宗教法人が専ら本来の用に供する宗教法人法第3条に規定する境内建物、境内地及び墓地のために取得した際の不動産取得税は非課税となっております。

なお、非課税については、非課税申告書を提出する対象不動産の都道府県課税庁が判断することになります。

固定資産・都市計画税

宗教法人が専ら本来の用に供する宗教法人法第3条に規定する境内建物、境内地及び墓地のために取得した際の不動産取得税は非課税となっております。

都税事務所や地方自治体の税務課などで申請をしてください。